執筆者 行政書士 阿部 勉

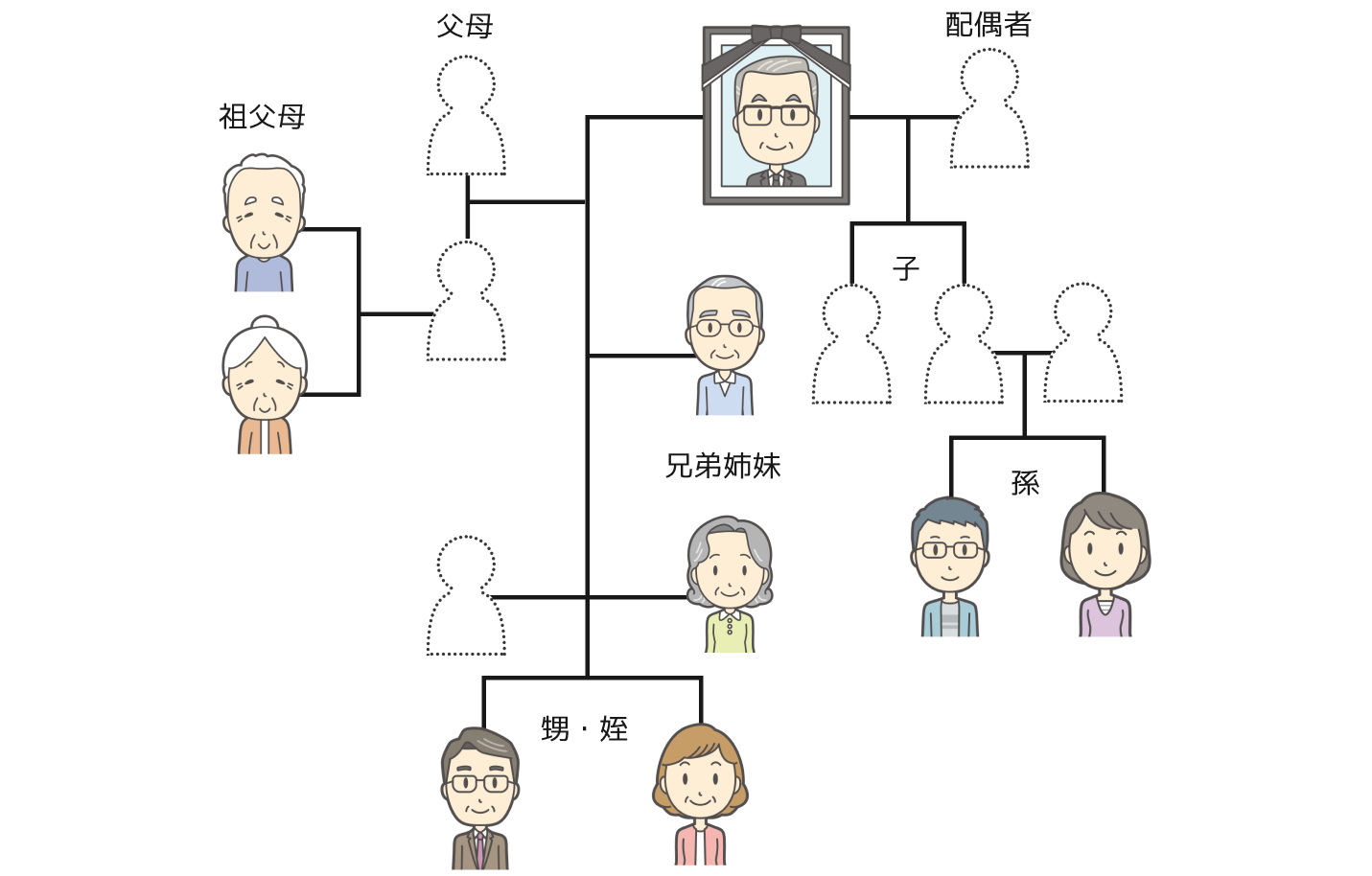

独身またはお子さんがいらっしゃない方が亡くなると、その遺産は両親またはご兄弟姉妹に相続されます。

配偶者がすべて相続すると思われている方もいらっしゃいますが、それは間違いですので注意してください。

両親が他界されているときは、配偶者と兄弟姉妹、甥・姪が、共同で遺産を相続することになります。

法定相続人を確認する

亡くなった方に配偶者がいらっしゃる場合、配偶者と誰か、という組み合わせで、法定相続人となります。

法定相続人とは

法定相続人とは、民法で定められている亡くなられた方の財産を相続できる人のことを言います。

法定相続人は、被相続人の配偶者と被相続人の血族でとなり、相続順位が定められています。

| 相続順位 | 法定相続人 |

|---|---|

| 1位 | 子ども、その代襲相続人(直系卑属) |

| 2位 | 親、祖父母(直系尊属) |

| 3位 | 兄弟姉妹、その代襲相続人(傍系血族) |

被相続人の配偶者は、常に法定相続人となり、法律上婚姻してる配偶者で、事実婚の場合や元配偶者は法定相続人ではありません。

お子さんがいらっしゃる場合

亡くなった方にお子さんがいるときは、配偶者とお子さんが法定相続人となります。

子とは、実子・養子も含みます。

再婚の場合で、配偶者の連れ子がいるとき、その子と養子縁組をしていなければ、法定相続人になりません。

前のご結婚のときの子、もしくは認知された子であって、何十年と連絡がなかったとしても、法定相続人になります。

お子さんはいないが、親が健在の場合

配偶者と親が法定相続人となります。

親とは、実親、養親も含みます。

養子縁組をしていない、義理の親は、法定相続人になりません。

実親、養親がいらっしゃって、ともにご健在のときは、実親、養親とも、両方が、法定相続人となります。

実親、養親が他界されていても、祖父母が健在のときは、配偶者と祖父母が法定相続人となります。

お子さんも両親もいないが、兄弟姉妹が健在の場合

配偶者と兄弟姉妹が法定相続人となります。

兄弟姉妹の中に、先に他界されている方がいて、その方に子がいる場合(亡くなった方から見ると、甥、姪)は、配偶者と健在の兄弟姉妹、亡くなられている兄弟姉妹の子(甥、姪)が法定相続人となります。

甥・姪の子は、法定相続人になりません。

兄弟姉妹の法定相続分

遺産分割協議で全員の合意があれば、どのような比率で分割してもOKですが、

- 合意がまとまらないとき

- 法律に則って分割をしたいというとき

このような時は、法定相続分というものがあります。

法定相続分とは

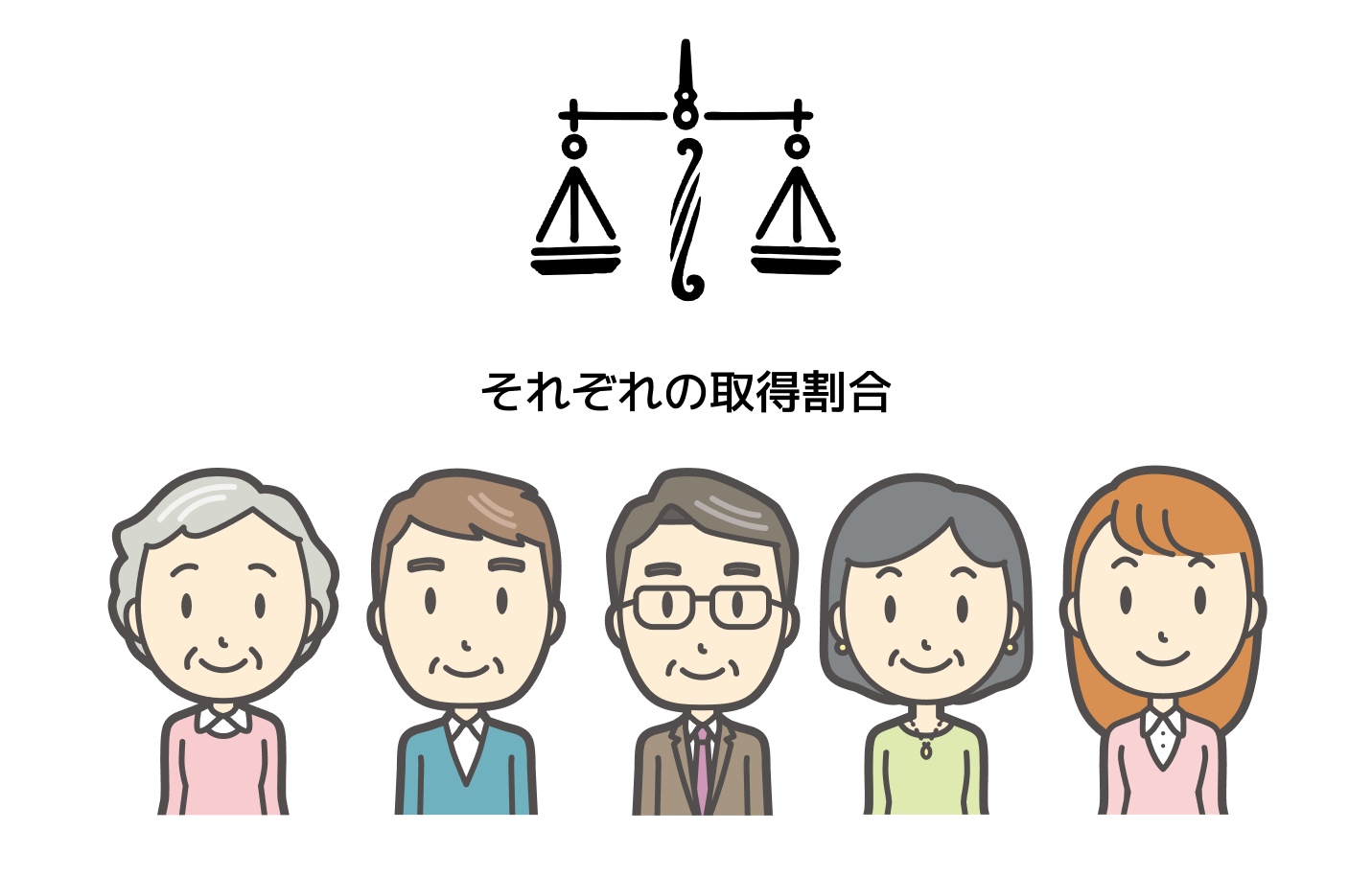

法定相続分とは、民法で定められている相続の取得割合のことを言います。

なお、法定相続分は、相続人の範囲と人数によって変わってきます。

兄弟姉妹の法定相続分の割合

- 配偶者が全体の4分の3、残りの4分の1を、ご兄弟の人数で均等に分割

たとえば、

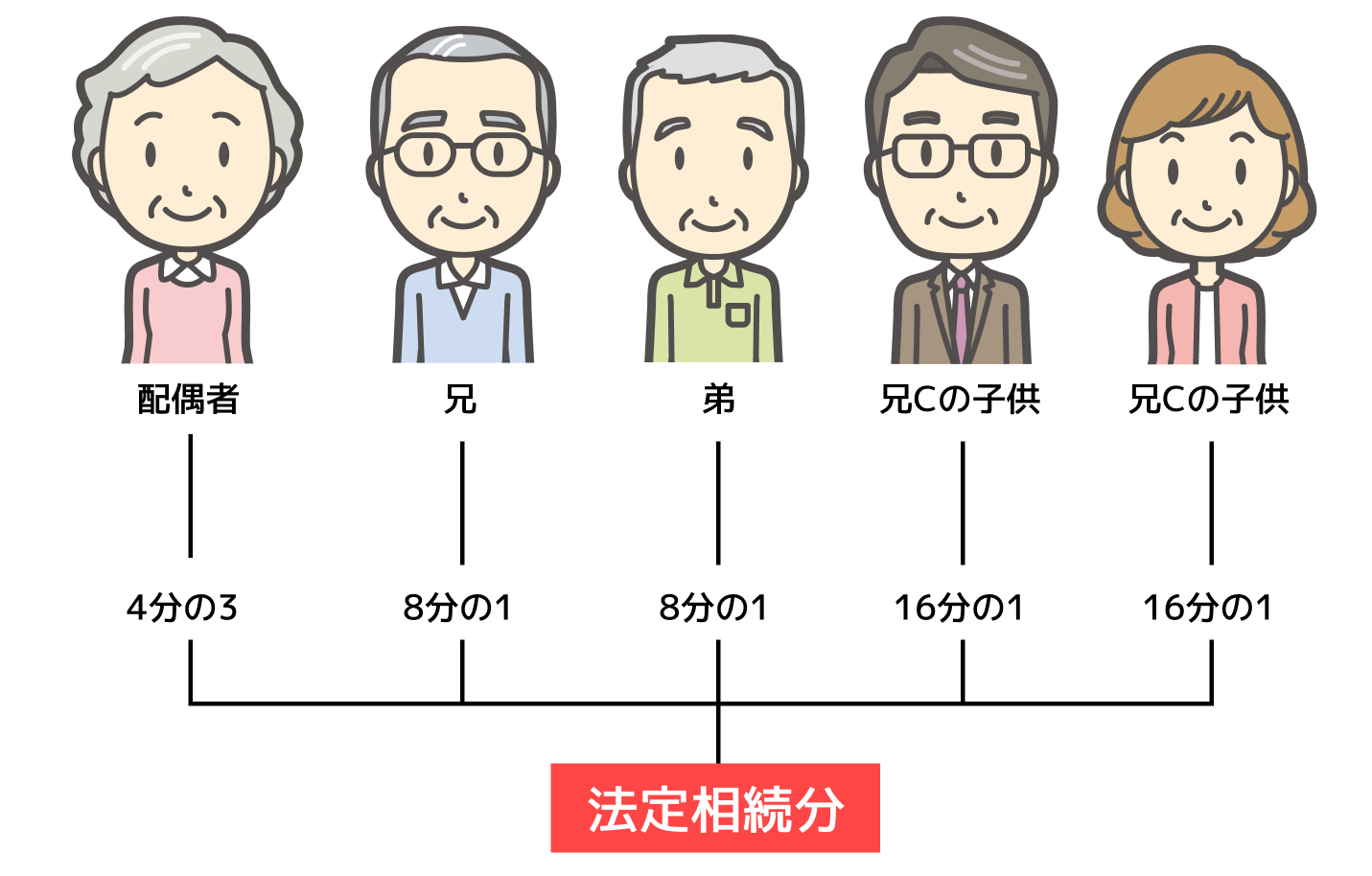

被相続人(故人)A、弟B、兄Cの3人兄弟で、兄Cは先に他界していて、子供D、Eがいる場合、

- 配偶者の相続分 = 4分の3

- B、Cの相続分 = 4分の1 ÷ 2 = 8分の1

- D、Eの相続分 = Cの相続分8分の1 ÷ 2 = 16分の1

上記の割合が、法定相続分になります。

配偶者がいないときは、配偶者の相続分も含めて、兄弟、甥姪が、上記の割合で相続します。

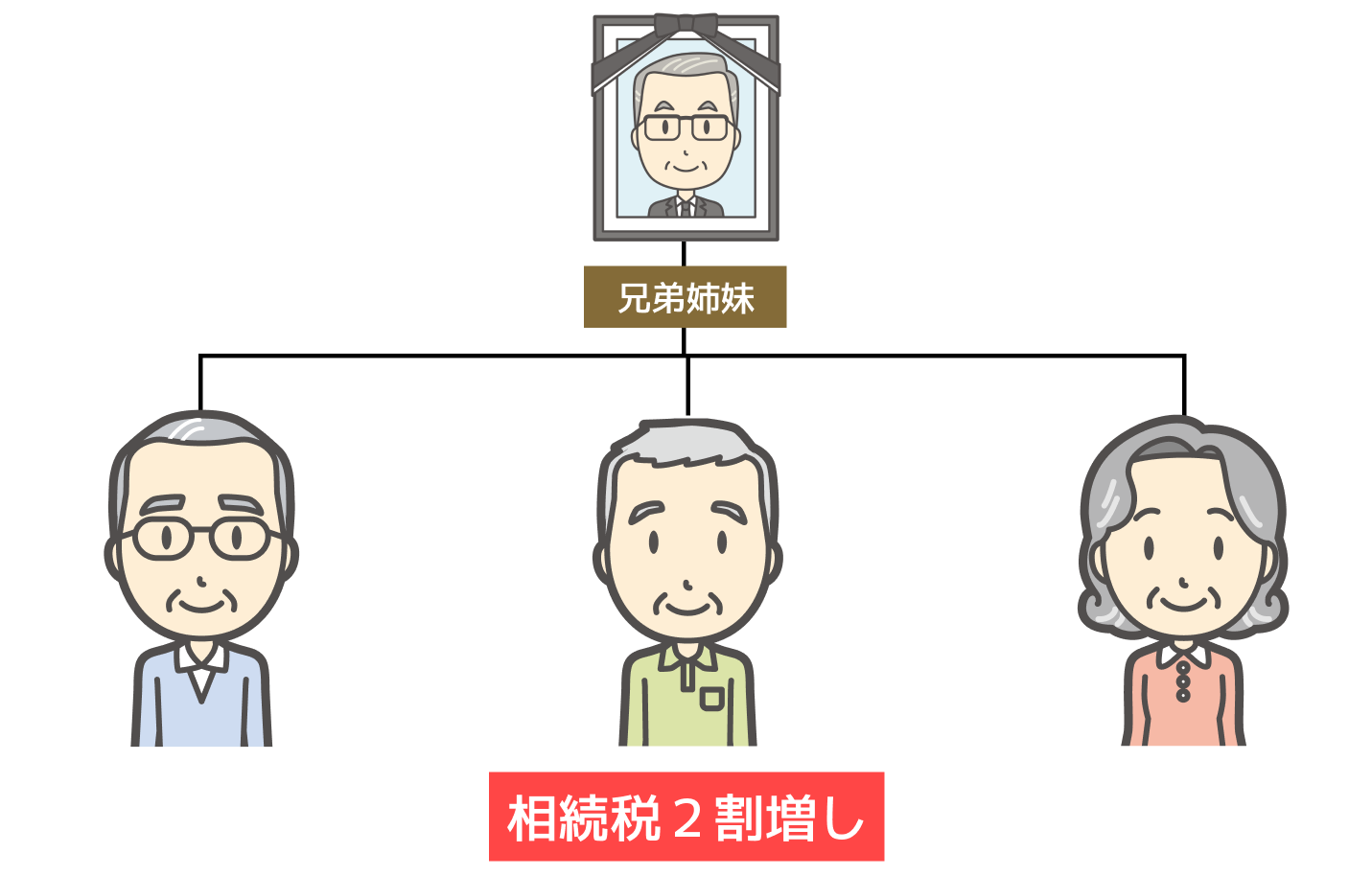

兄弟姉妹の相続税は、通常の2割増し

被相続人の遺産が、基礎控除額を超えると、相続税が課税されます。

遺産額に応じて、10%~55%の税率が設定されていますが、兄弟姉妹が相続する場合、本来の納税額×1.2倍の税額が適用になります。

- 2親等以上の親族が相続人となるときに、相続税額が2割加算されます。

- 上記の税率で相続税額を計算し、算出された納税額を、1.2倍した金額が、納税額となります。

そもそも、どういった場合に相続税申告が必要になるかというと、基礎控除額を超えて相続した場合です。

基礎控除額の計算は以下のとおりです。

例えば、法定相続人が2人の場合は、4,200万円を超えると相続税が発生します。

(参考)本来の相続税率

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

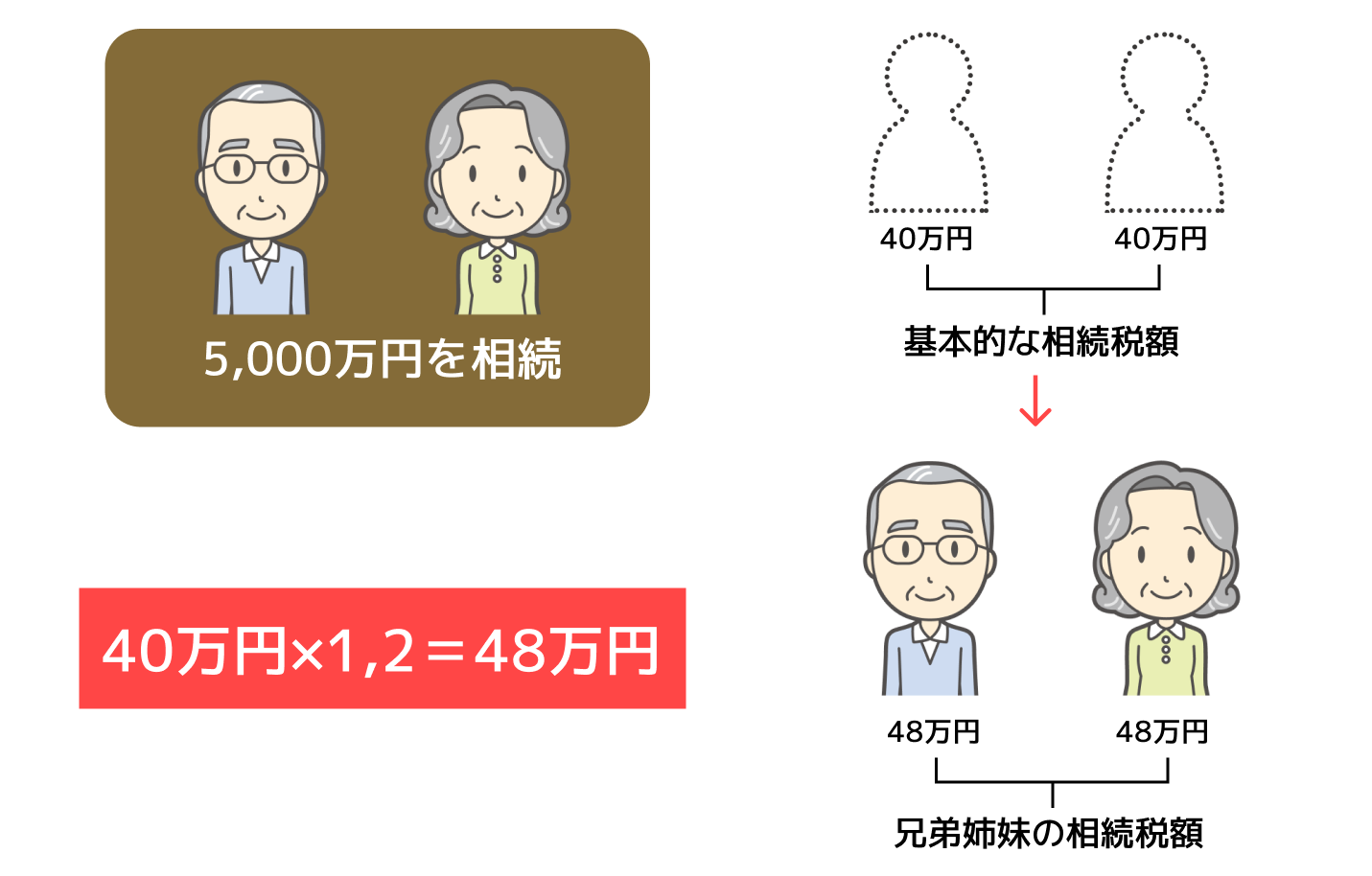

兄弟姉妹の相続税計算方法

先ほどの法定相続人が2人だった場合を例に説明します。

兄弟姉妹(2人)が5,000万円を相続した場合

5,000万円-4,200万円=800万円

800万円÷2人=400万円

1人当たり400万円が相続税の対象となります。

そこに相続税率10%をかけます。

400万円×相続税率10%=40万円となり、

相続税額は、1人当たり40万円となります。

さらにここから2割り増しの計算をしていきます。

40万円×1.2=48万円となります。

この例では、48万円が1人当たりの納税額ということになります。

2割り増しになる対象者

- 祖父母(二親等)

- 兄弟姉妹(二親等)

- 孫(二親等)

- 甥・姪(三親等)

- 内縁関係の配偶者(血族関係以外)

- 友人知人などの第三者(血族関係以外)

上記の通り、相続税の2割増しの対象となるのは、一親等の血族及び配偶者以外の方となります。

ただし、ここで注意が必要なのが、孫の相続です。

孫養子か代襲相続人となる孫かで、相続税が2割り増しかどうか変わってきます。

- 孫養子の場合

- 代襲相続人となる孫

孫を養子縁組している場合は、相続税は2割増しとなります。

代襲相続人となる孫は、亡くなった方の子が既に死亡していた際、孫として相続しているのではなく、子に代わって相続し、相続税を納めることになるため2割加算されません。

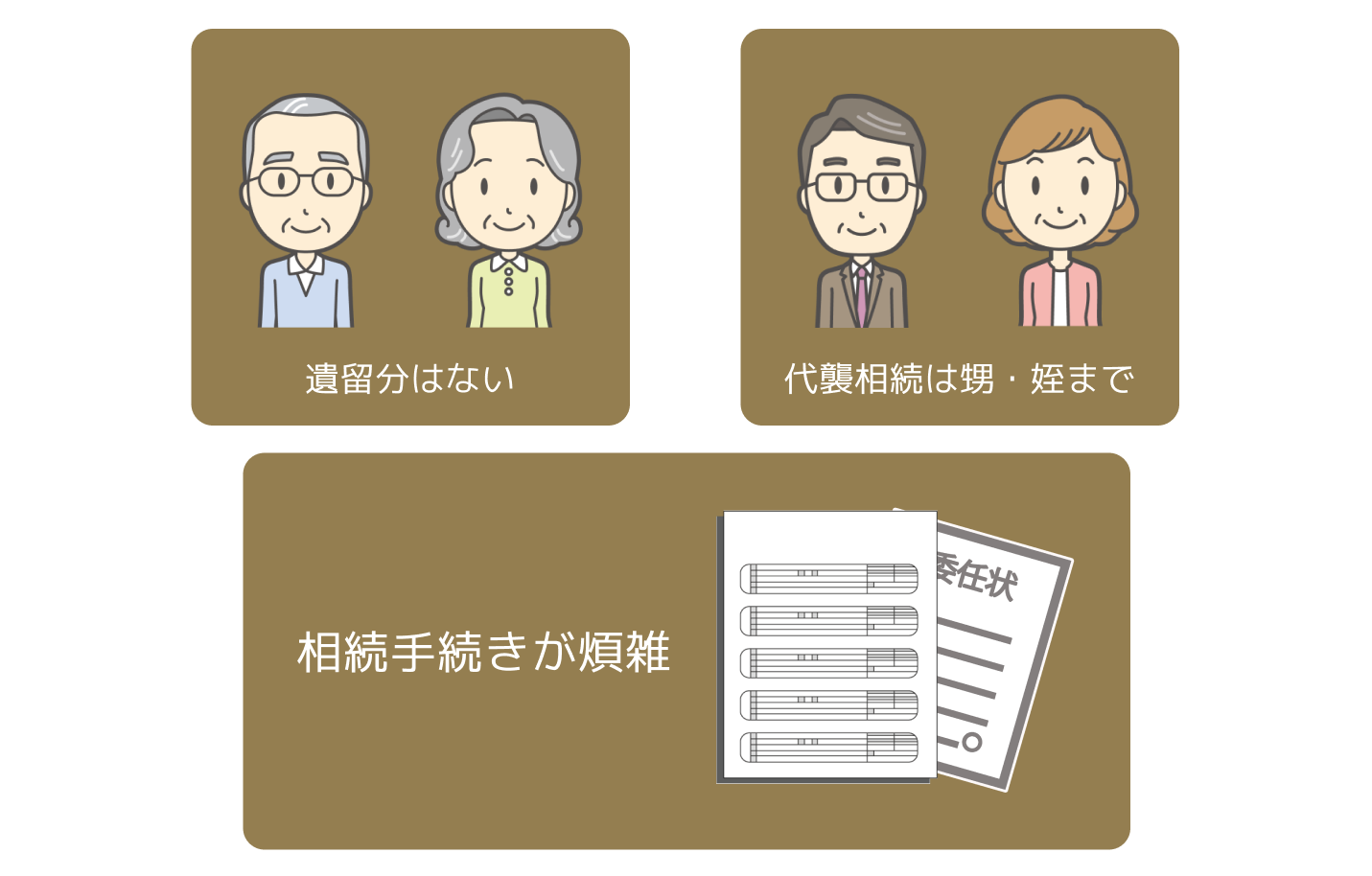

兄弟姉妹が相続人になる場合の注意点

兄弟姉妹は、相続税が2割り増しになるなど注意点がありますが、それ以外の注意点もあります。

- 兄弟姉妹に遺留分はない

- 代襲相続は1代(甥・姪)まで

- 相続手続きが煩雑

遺留分が認められるのは亡くなった方の配偶者や子供、両親のみで、兄弟姉妹にはありません。

兄弟姉妹が遺留分を請求することはできないので注意が必要です。

相続人に当たる方が他界している場合、相続人の子供が代わりに相続を行います。

これを代襲相続と言いますが、相続人になるはずだった兄弟姉妹の代襲相続が認められるのは1代(甥・姪)までです。

なお、亡くなった方の子供や孫などが既に亡くなっている場合は、孫からひ孫へと何代にもわたって代襲相続を行えます。

兄弟姉妹の場合は、甥・姪までが相続人に当たります。

兄弟姉妹が相続人になるときには、必要書類の数も多くなってきたりと、相続手続きが煩雑になります。

なかなか連絡がつかなかったり、代襲相続が発生した際、代襲相続人の調査に時間がかかる場合もございます。

法定相続人が10人を超えることも

当代行センターにご依頼をいただく案件のなかでも、ご兄弟が相続人となられるケースがよくあります。

ご高齢で、ご兄弟も多い方の場合は、相続人が10人を超えるケースも珍しくありません。

とくに、何年間も相続手続きを放置している間に、配偶者の方まで亡くなられ、配偶者のご兄弟、甥・姪が相続人として登場するケースもございます。

そうなりますと、相続人は何十人という人数になり、手続き一つをすすめるにも膨大な手間と時間がかかることになります。

ご親族関係も疎遠になり、お互いに存在すら知らない、ということもよくあります。

手続きの協力をお願いしても、なかなか話が進まないこともあり、大変な労力となります。

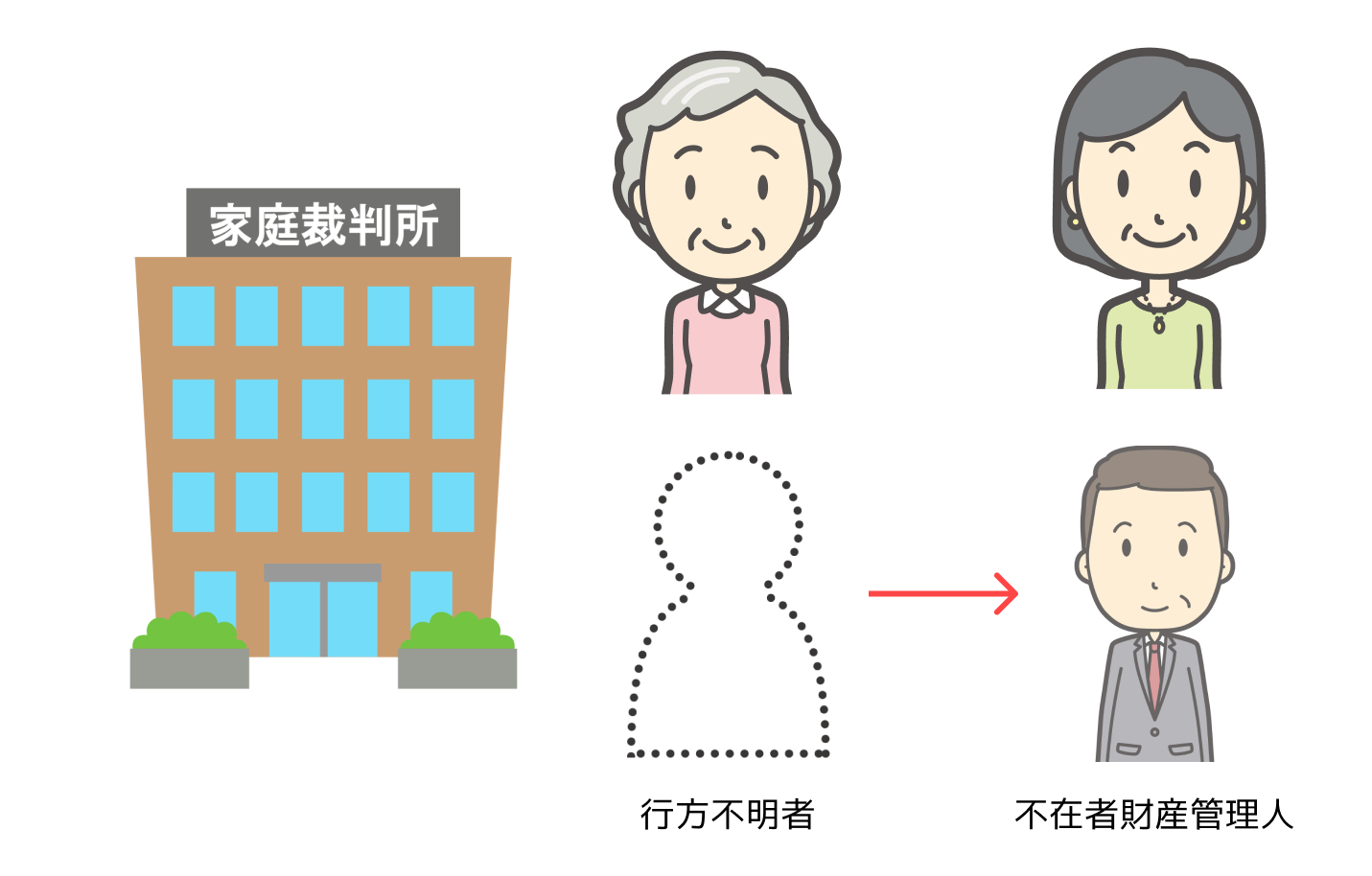

行方不明者がいる場合

行方不明者がいる場合には、裁判所で不在者財産管理人を選任してもらう必要があります。

財産目録の作成や家庭裁判所への報告などの職務を適切にでき、不在者と利害が相反しないことが条件となります。

特別な資格は必要ありませんが、弁護士から選任される場合が多いです。

相続放棄

相続人数が多い場合、遺産分割協議の際に「協力したくない」「書類に署名・押印はしたくない」などといった理由で協力をしてくれない場合は、「相続放棄」の手続きを説明して、放棄してもらうことも有りかと思います。

また、相続放棄には期限があり、相続の開始を知った時から3か月以内にの手続きが必要となりますので注意が必要です。

人数が多ければ多いほど大変な遺産相続ですが、お子さんがいらっしゃらない方は、お元気なうちに遺言書を作成し、ご不幸にも亡くなられた場合には、すみやかに遺産相続のお手続きを進めることを強くおすすめします。