遺産相続をおこなうためには、まずは亡くなられた方がどのようなご資産を残されたかを把握しなくてはなりません。

大きくは金融資産と不動産に大別されますが、これらをひとつずつ確認し、財産目録を作成します。

▼こちらのページは、動画でもご覧いただけます。

現金・預金

残高証明書の取得

預金口座のある銀行で、死亡日現在の残高証明書を取得し、財産目録に記載します。

残高証明書を発行してもらうには、

-

- 故人が亡くなったことが分かる資料(戸籍謄本、死亡診断書)

- 申出人が相続人であることが分かる資料(戸籍謄本)

- 申出人の身分証、印鑑証明書

が必要です。

銀行所定の用紙に申出人の実印を押印し、申請します。

銀行口座の凍結

銀行が故人の死亡を確認すると、口座が凍結され、一切の銀行取引ができなくなります。

遺産相続の法律では、亡くなった方の資産は全相続人の共有物であるとみなされます。

そして日本の民法では、共有物は全共有者の同意がなければ処分できない、と規定されているため、預金口座は凍結され、全相続人の同意のもとに、解約、または名義変更されることになります。

現金

金額をそのまま記載します。

故人が亡くなる前後に口座からの出金があったとき

現金もしくは生前(死後)出金として財産目録に計上します。

故人の入院費、治療費、ご葬儀代金などに支払をされたときは、領収書を保管いただき、経費として管理してください。

お寺さんへのお布施など、領収書が発行されないものは、口頭の申出によるメモでも構いません。

出金されたお金の使途が不明のときは、管理されている方が相続分を一部受領、もしくは故人より譲り受けたものとして、取り扱う場合もございます。

株券、国債、投資信託

こちらは主に証券会社や信託銀行の口座で管理されています。

最近は一般の銀行やゆうちょでも取り扱っていますね。

預金と同じく、取引口座のある金融機関で手続をおこないます。

株券

いったん相続人の証券口座に移管した後、売却することで、現金に換金することもできます。

もちろん、銘柄のまま、保有・運用することもできます。

国債

満期前に換金すると、本来得られるはずの金利がもらえない、もしくは交付された直近の金利が割り戻されるなどのデメリットがありますので、

換金をお急ぎでないときは、ご相続人に名義変更をして、満期まで保有されることも多いです。

投資信託

相続手続き中に売却換金できる場合と、いったん相続人の口座へ移管してから売却換金になる場合がございます。金融商品や、金融機関によって取り扱いが異なります。

解約する場合は、解約時の時価で換金されます。

名義変更をして、引き続き保有・運用することもできます。

いずれも値動きのある金融商品ですから、元本割れリスクもあります。

投資商品として判断することが大切になります。

生命保険

死亡保険

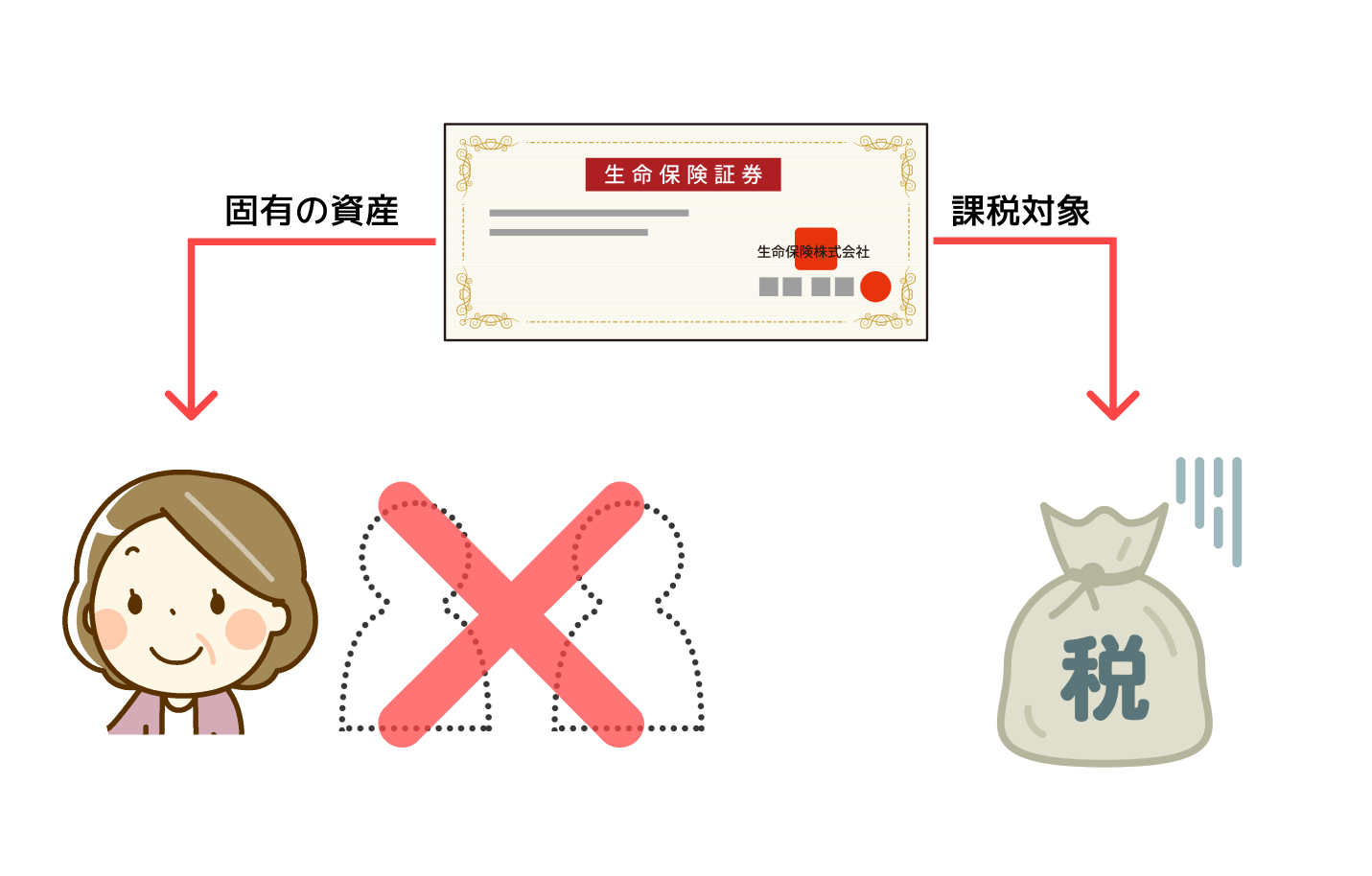

生命保険はみなし相続財産となります。

死亡保険金など、受取人指定のあるものは、受取人固有の資産となり、遺産分割の対象にはなりません。

ただし、相続税の課税対象として、遺産の全体には計上されます。

そのため、遺産分割を対象とする財産目録には記載しない場合もございますが、

相続税申告などの財産目録には、記載する必要がございます。

医療保険

入院・手術などで給付される医療保険は、受取人が亡くなったご本人になっているケースが多いので、

その場合は、本来、故人が受け取るべき財産として、遺産分割の対象になります。

自宅、アパート、貸家 (不動産)

不動産は取り扱いが非常に難しい資産です。

値段も大きく変動しますし、現在価格を簡単に判断することができません。

主に、次の4つの判断基準があります。

| 固定資産税評価額 | 市役所が固定資産税額を決めるために利用します。 |

|---|---|

| 路線価格 | 国税庁が相続税額を決めるために利用します。 |

| 公示価格 | 国土交通省が実際の不動産取引価格を調査して総合的に決定します。 |

| 実勢価格 | 実際に不動産会社で取引される価格です。 |

上から順に下へ行くほど、一般的に評価額は高くなります。

(固定資産税評価額<路線価格<公示価格<実勢価格)

固定資産税評価額

所在地を管轄する市区町村が、固定資産税額を評価するために作成するもので、各土地、各建物ごとに金額が設定されています。他の評価方法に比べるともっとも低い評価額となりますが、金額の確認も容易ですので、利用はしやすいといえます。

路線価格

道路に評価額を決めるもので、そこから各不動産ごとの個別価格を割り出します。相続税、贈与税はこの方式で評価されます。

公示価格

地域ごとに代表的な地点を決めて、その価格を決定します。すべての不動産に個別に決まるものではありません。相続不動産の評価には利用しにくいと思われます。

実勢価格

買い手がいて初めて値段が決まるもので、 値引き交渉などもありますから、実際に不動産を売却してその代金を分割対象とする、換価分割には最適となります。

また、売却をせず、相続人の誰かがお住まいを続け、代償金を他の相続人に支払う代償分割の場合、簡易に実勢価格を鑑定する手段として、地域の不動産業者に査定をしてもらう方法があります。費用は不動産会社によりますが、数万円くらいかかります。

本格的に査定価格を出す場合は、不動産鑑定士に依頼することになります。その場合、費用は数十万円から100万円程度となります。

※実際の遺産分割ではこれらの価格を参考に、どの評価法を利用し、いくらで評価するかを話し合うことになります。

その他の資産

自動車・バイク

査定額もしくは実際の売却額を計上します。

出資金

農協や信用金庫などに、出資金として、権利をお持ちの場合がございます。

これらも相続対象になりますので、評価額を計上します。

還付金

健康保険や介護保険などから、保険料の還付がおこなわれる場合がございます。

こちらも、本来は故人がお受取りになるはずのものですので、相続財産として計上します。

家財、貴金属、骨董品など

貴金属や骨董品は、購入時の価格ではなく、現時点での評価額が基準になります。

必要であれば、専門家に査定、鑑定などをしてもらうことになりますが、値段がつきにくいことも多いです。

金(ゴールド)など、あきらかに資産価値が分かるものでなければ、お形見として、財産目録に計上せず、皆様でご分割していただくケースもございます。

家電製品や家具、タンスなどは、金額がつかないことが多いです。

しかし無価値でもないだろうというときは、一括して、例えば10万円とか、ざっくりした評価をおこなう場合もございます。

負債、借入金

カードローンやショッピングローン、キャッシングなども、マイナスの財産となり、

相続の対象になります。

亡くなられた日現在の借入金額を計上します。

財産目録の作成

ひとつずつ、故人が残されたご資産を分類、仕分けして、財産目録として、一覧表にまとめます。

各資産ごとに、残高証明書、評価額証明書、など、その金額の裏付け資料となる証明書を添付します。

故人の残されたご資産の全体が把握できたら、相続税はかかるのかを確認し、どのように分割をすすめるかを、ご相続人の皆様でお話し合い(遺産分割協議)をおこないます。