法律上、亡くなられた方の権利、義務、ご資産などは、その方が亡くなられた瞬間に、すべて法定相続人に遺産相続されます。

但し、それらを具体的、現実的に法定相続人が相続し、ご自身のご資産として利用するためには、遺産相続手続きが必要になります。

預貯金、株券、不動産などのご資産はもちろんのこと、各役所等での死亡に伴う各種手続き、届出、申請など、はたまた身の回りの公共料金、携帯電話、クレジットカード、住宅ローンなどなど。。。

ご遺族がおこなうべき遺産相続の手続きは、実に60種類とも70種類ともいわれ、その手続きにかかる時間や労力は、途方もないものになります。

やるべきことに優先順位をつけて、慎重に取り組んでください。

遺産相続手続きの流れをご紹介します。

▼こちらのページは、動画でもご覧いただけます。

【前半】

【後半】

葬儀後の手続き 【目安:1ヶ月以内】

葬儀を終えてホッとする間もなく、ご遺族にはおこなうべき手続きが目白押しになります。

いっぺんにあれもこれもやろうとすると、混乱し、収集がつかなくなる恐れがあります。

手続きには期限がありますが、少々、期限を過ぎたからと言って、ただちにペナルティや損失が発生することはありません。

落ち着いて、優先順位をつけ、ひとつずつ順番に取り組んでください。

役所での手続き (7日~14日以内)

火葬のためには死亡届が必要となりますが、これは葬儀会社などが代行してくれる場合が多いですね。

ご遺族は、葬儀が終わってから、役所へ行って、健康保険や介護保険の返納、未払いや過払いの保険料や市民税などの精算、住民票の世帯主の変更、などをおこないます。

※最近の市役所では、次は何番窓口へ行ってください、などとして、リードしてくれることも多いので、比較的ストレスなく手続きをすすめることができます。

期限はそこまで気にしなくて大丈夫です

10日以内、14日以内などと、日数が短い手続きが多くありますが、過ぎてしまっても問題なく手続きができます。

当代行センターにご依頼をいただく場合は、役所手続きも代行しますので、どうぞご安心しておまかせください。

身内の方が亡くなられたとき、医師の死亡診断書が作成され、その左半分に故人と申請人の氏名、住所、本籍などを記載して、死亡届として提出します。

この死亡届は、期限内に提出する必要がありますが、これは、葬儀社さんが代行してくれているケースが多いです。

なぜなら、死亡届を挺出しないと、ご遺体の火葬ができないからです。

死亡届が出されると、その情報は、役所内で共有されますため、健康保険や年金などの窓口にも、死亡連絡がなされたものとみなされ、期限をクリアしたことになります。

その後はゆっくりと落ち着いてから、保険証の返還、遺族年金や未支給年金の請求など、具体的な手続きを各機関でおこなうことになります。

多くの方が、この具体的な手続きを、急がないと、と考えられるのですが、上記の理由から、急がなくても大丈夫ですので、ご安心いただけたらとおもいます。

年金事務所での手続き (10日以内)

亡くなられた方が年金を受給されていた場合は、未支給年金や遺族年金を受け取ることができます。

年金事務所で受給の有無を確認し、受給ができるときは、その手続きをおこないます。

年金を受給される前のご年齢でも、一時金等が支給される場合もありますので、念のため、年金事務所に確認してください。

※未支給年金と遺族年金の受給権者

原則として同居されていたご親族が、年金の受給権者になります。故人がお一人住まいで同居者がない場合は、たとえ相続人であっても年金の受給はできません。

但し、定期的に訪問したり金銭を授受していたなど、生計が同一であったときは、受給できる場合があります。

第三者証明について

亡くなられた方と同居出なかった場合は、生計が同一であったことを申し出る書面に、第三者証明が必要になります。

ご近所の方やご友人などにご依頼をいただくケースが一般的です。

公共料金、携帯電話、クレジットカードなど (目安:1ヶ月以内)

故人のご自宅に関する各種支払いなども、ご遺品のなかから情報を取得して、ひとつずつ連絡をして、手配していきます。

電話だけで完了する手続きと、所定の書面が郵送され、そちらに記入して返送することで完了する手続きがあります。

故人の口座が凍結された後は、自動引き落としができず、支払い不能になってしまいます。

その場合は、支払い書が郵送されてきますので、そちらを利用してコンビニなどで支払えば大丈夫ですが、いつまでも引き落としができない状態が続くことはよくありませんので、なるべくすみやかに、名義と支払い方法を変更します。

※簡単な手続きですが、実は一番ストレスがかかる作業であるとおもいます。

まず、フリーダイヤルなどの電話がなかなかつながりません。オペレーターの方に事情を説明しますが、そこまで聞く?と思われるくらい、こちらの身元確認を質問される場合があります。2~3ヶ所の手続きなら耐えられますが、10ヶ所前後連絡をとることもありますので、その場合は半日から丸一日、対応に追われます。後日に書類が郵送されて返送する場合なども、日を開けて対応することになりますので、気力が必要です。

遺言書の確認 【目安:1ヶ月以内】

故人が遺言書を残されていないかどうか、確認します。

- 故人の部屋やタンスの引き出しなどに、自筆の遺言書が保管されていないか

- 親族の誰かが、生前に遺言書を預かっていないか

自筆証書遺言があるときは、家庭裁判所で遺言書の検認の申立てをおこないます。

なお、公正証書遺言を作成している可能性があるときは、お近くの公証役場で遺言書の検索ができます。手続きには、戸籍謄本などで故人が死亡したことと、申請人が正当な相続人であることを証明する必要があります。

もし遺言書が見つかれば、その内容は今後の相続手続きの中心になることは間違いありません。

注意深く、確認をおこなってください。

遺言執行者について

遺言書の内容は、遺言執行者が中心となって、遺言書の内容を実行していきます。

遺言執行者は、遺言書の中で指定があれば、その方が就任しますが、記載がない場合で、選任の必要があるときは、家庭裁判所へ申し立てて、遺言執行者の選任をしてもらいます。

任意の方を立候補者として申立て、認定してもらうと言うのが一般的です。

遺言書は、ご本人がご生前のお元気なときに、ご自身の身に万が一のことがあったときのために、用意するものです。

そこには、ご本人が一生をかけて築かれたご資産を、残されたご遺族に、何をどのように残すかを記します。

ただ、その内容が実行されるとき、ご本人はすでにいらっしゃいませんので、誰かが、ご遺族にご資産を渡す事務をしなくてはなりません。

その役割を担うのが、遺言執行者です。

ご本人が、遺言書の中で、誰が遺言執行者になるかを指定します。

なるべくお若く、しっかりされたご信頼できる方が良いでしょう。

指定された遺言執行者は、いざご相続が発生したときは、遺言者様のご資産を整理し、目録を作成し、預金の解約や不動産の名義変更などをおこない、各相続人に対し遺産を分割していくことになります。

遺言書の中に、遺言執行者を指定する記載がないときは、相続発生後に改めて、家庭裁判所へ遺言執行者の選任をしてもらわなくてはならないケースもございますので、注意が必要です。

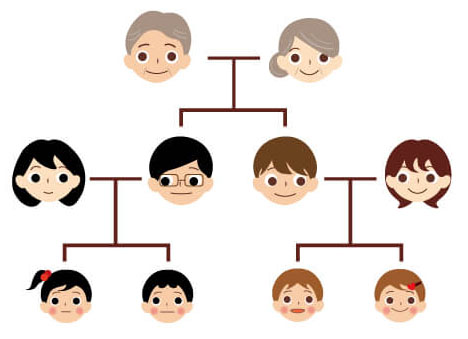

法定相続人の調査 【目安:1~2ヶ月以内】

誰が法定相続人になるのか、これは戸籍謄本で確認をおこないます。

- 親子だとおもっていたら実は戸籍の記載がなかった!

- 一人っ子だと思っていたら片親違いの兄弟がいた!

これらは当代行センターで本当にあった経験です。

実生活において親子関係が確立していても、戸籍上、公の書類に記載がなければ、相続人になることができません。

逆に言えば、実生活に親族としての実体がなくても、戸籍という公的書類に記載があれば、相続人となるのが遺産相続手続きの現場です。

具体的に遺産相続手続きを進めるためには、まず、

- ご自身が正当な相続人であること

- 相続人として認識している自分たち以外には相続人がいないこと

以上の2点を、戸籍謄本で確認する必要があります。

| 順位 | 法定相続人 |

|---|---|

| 第1順位 直系卑属 | ① 子(実子、養子) |

| ② 孫(子が死亡しているとき) | |

| ③ ひ孫(子、孫が死亡しているとき) | |

| 第2順位 直系尊属 | ① 親(実父母、養父母) |

| ② 祖父母(実父母、養父母が死亡しているとき) | |

| 遺第3順位 兄弟姉妹 | ① 兄弟姉妹 |

| ② 甥、姪(先に死亡した兄弟姉妹の子) ※ ①の兄弟姉妹と共に、共同相続人となります |

※ 配偶者がいるときは、上記順位の相続人と共に、共同相続人となります。

財産目録の作成 【目安:3ヶ月以内】

故人がどのようなご資産を残されたのか、その全体像を把握します。現金・預金、株券・国債などの証券、自宅やマンションなどの不動産、生命保険加入の有無など。

これらをひとつずつ、管轄の銀行や証券会社、生命保険会社、法務局などで、確認をおこなっていきます。

その場合に、先に申し上げた戸籍謄本が必要になります。故人がご他界されている事実と、申請人が正当な相続人であることを証明します。

※今の日本国内において、個人の資産を網羅的に一覧で確認する手段はありません。

銀行にも役所にもそういった資料などはありませんので、各機関ごとに、ひとつずつ確認をおこなっていくことになります。

預貯金 (銀行、ゆうちょ、定期預金など)

各金融機関で銀行口座の遺産相続手続き(凍結の解除)をおこないます。各機関ごとに、所定の用紙がございますので、それらを収集し、相続人全員が同一用紙に署名と実印の押印をおこない、全員の印鑑証明書を添付して、金融機関へ提出します。添付書類には故人の出生から死亡までの戸籍謄本、相続人全員の戸籍謄本も必要です。

当代行センターでは、代表のご相続人を1名お決めいただき、その方に故人のご資産が集中されるよう、お手配をおこなわせていただくことが多いです。

お金の入出金の記録を明確にして、最終的にすべての手続きが完了してから、代表ご相続人が、他ご相続人へお振り込みをおこなっていただくことで、遺産分割を実行していただきます。

通帳をそのまま特定の相続人へ名義変更、もしくは解約の段階で各相続人へ個別に振込できる場合もありますが、各機関によって対応がことなります。

- A銀行は通帳を配偶者へ名義変更できた。

- B銀行は各相続人へ個別に分割して振込してくれた。

- C銀行は代表相続人が受け取る方法しかできなかった。

などとなりますと、全体の状況がややこしくなり、みなさんが一目で資産の流れを把握することが難しくなります。

ですので、当代行センターでは、いったんすべてのご資産を代表相続人にまとめてお受取りいただき、その後、計算式に基づいて分割していただく方法を推奨しています。

ただし、過去の定期預金で利率が非常に有利なものがあり、解約して普通預金へ入金されると金利が不利になるというケースでは、名義変更で有利な金利を継続できるかを確認し、手続きをおこなう場合もございます。

※印鑑をもらえない相続人がいるとき

行方不明であったり、何らかの事情があって、どうしても相続人全員の署名捺印がそろわないとき、かつては同意をした相続人の法定相続分のみを払い戻してもらえる場合がありました。

今は相続人全員の同意が必要という裁判例が確定しましたため、金融機関は法定相続分のみの払い出しは応じてくれません。

相続人全員の同意を得る必要があります。

貸金庫があるとき

貸金庫も、所定の遺産相続手続きを踏まなければ、開錠することができません。

故人のご自宅に通帳や権利証などがないとき、貸金庫にご保管されているケースも多いです。

貸金庫は契約がある金融機関の支店で、所定の用紙に相続人全員が署名と実印の押印をおこない、全員の印鑑証明書を添付して、金融機関へ提出、その後、現地で貸金庫を開錠します。

添付書類には故人の出生から死亡までの戸籍謄本、相続人全員の戸籍謄本も必要です。

※貸金庫のカードと鍵について

カードと鍵があるからと言って遺産相続の手続きを経ずに、ご遺族が勝手に貸金庫を開錠することは、不正な行為になりますので注意してください。

なお、カードと鍵がお手元に見つからないときは、紛失として賠償金が発生します。2~3万円程度が一般的です。

株券、国債、投資信託

これら証券類は、証券会社や信託銀行などで保管されていることが一般的です。

証券は預金と異なり、いきなり換金することができません。株券などを換金して分割する場合は、いったんご相続人の証券口座へ株券を移管して、その後、ご相続人の名前で売却・換金し、遺産分割を実行することになります。

ご相続人が証券口座をお持ちでない場合は、新たに証券口座を開設していただかなくてはなりません。

※電子化前の株券について

電子化される以前からお持ちになられていた株券で、証券会社に口座を開いていない場合、株券は信託銀行に管理されています。この株券を有効なものとして手続きをおこなうには、相続人が証券会社に口座を開設し、株券を移管する必要があります。

単位株未満の端株も、信託銀行で管理されている場合があります。こちらは、証券口座へ移管せずに、直接換金できる場合があります。

不動産 (自宅、マンション、田畑など)

不動産の遺産相続で、まず協議していただきたいのが、その不動産を今後は誰が利用するのか、ということです。

- たとえば故人とご同居されていて、今後もその方がお住まいを続けられるのであれば、その方に名義を変更することになります。

- 故人が単身でお住まいされていて、今後そこに居住される方がいない場合は、誰かがそこに住むことにするのか、もしくは空家になってしまうのかを判断します。

- 空家になる場合は、売却するのかどうかを。

- 売却する場合は今すぐなのか、すこし落ち着いてからなのかを。

- 売却した代金は相続人で分けるのか、分けないのか、等々を判断します。

- その方向性によって、不動産をどのように相続登記するかが変わります。

- 売却する場合は税金の問題もありますので、慎重な対応が必要です。

※不動産にかかる税金について

不動産を相続されたときは、相続税の対象となります。その後、相続した不動産を売却されたときは、所得税の対象となりますので注意してください。なお、相続後にほかの方へ名義を無償で移すときは贈与税の対象となります。

いずれの場合も控除要件などがありますので、全員に必ず納税が発生するわけではありません。

※代償分割について

不動産の名義を誰かが代表して相続されるときは、他のご相続人に対して代償金を支払う場合があります。特定のものだけが不動産を相続するという不公平感を是正します。

もちろん、他ご相続人が代償金を要求せず、不動産を譲られることも問題ありません。

住宅ローンがあるとき

団体信用生命保険(団信)にご加入されている場合は、亡くなられたと同時に住宅ローンの残債について保険金がおりますので、今後のローンの返済は不要になります。

住宅ローン契約のある金融機関で手続きをおこないます。

手続きが完了したら、不動産の抵当権も抹消できるようになりますので、こちらは法務局で手続きをおこないます。

団信未加入のときは、ご相続人に残債の支払い義務が継続されます。

※団信の手続きが遅れた場合

余分にローンの返済を支払ってしまうことがありますが、これらはすべて亡くなられた日へ遡って精算され、払いすぎた返済額はきちんと帰ってきますのでご安心ください。

住宅ローンの精算が完了したあとは、不動産の抵当権を抹消する手続きが別途必要ですので、注意してください。

生命保険について

生命保険契約は、契約者、被保険者、受取人の3者契約になっているのが通常です。被保険者に死亡や入院、事故などが発生したときに、受取人が保険金を受領することができます。

死亡などの事実の分かる戸籍謄本、病院の診断書などを用意して、契約している生命保険会社の所定の用紙を使用して、保険金の申請をおこないます。死亡診断書(死亡届の右側のページ)が、死亡の証明書や診断書として代用できる場合もありますので、各保険会社の規定にしたがい、申請手続きをおこないます。

なお、保険金は、受取人に指定されている方の固有財産となり、遺産分割の対象にはなりませんので、注意が必要です。

入院保険や傷害保険など、本来であれば故人が生前に受領するはずであった性質の保険金は、保険契約の約款に従い、相続人が取得します。

| 遺産分割対象 | 遺産分割対象外 |

|---|---|

| 不動産 | 生命保険 |

| 預貯金 | 死亡退職金 |

| 株式 | 遺族年金 |

相続放棄と限定承認 【3ヶ月以内】

故人が多額の債務を残された場合、相続放棄をおこなうことができます。

遺産を相続するということは、プラスの財産もマイナスの財産も、すべて継承することになりますので、故人が負債を抱えている時には、当然に、その返済義務も相続することになります。

自宅だけ相続して、借金は相続しない、という選択はできません。

財産を調査した結果、マイナスのほうが多い、または返済義務をまぬがれたい、というときは、相続放棄を選択してください。

※相続放棄した後の相続権は、次順位の相続人に移行する

たとえば独身の子が亡くなり、親が相続人となるときに、自身が高齢などの理由で相続をしたくないときは、わざと相続放棄をして、亡くなった子の兄弟姉妹へ相続権を移行させることができます。

準確定申告 【4ヶ月以内】

故人の死亡を知った日から4ヶ月以内におこないます。

申告期限を超過すると、延滞税などが発生する場合があります。

遺産分割協議 【目安:6ヶ月以内】

法定相続分という法律があります。相続人が配偶者とその子であるとき、配偶者は全体の2分の1、子はその人数に応じて、残りの2分の1を均等に分割します。

配偶者がいない場合、子がいない場合、とそれぞれの状況に応じた法定相続分が、民法で定められています。

ただし、これら法定相続分は、あくまでも一定の規定であって、相続人全員が違う配分での相続方法を協議し、同意すれば、どのように分割をしてもかまいません。

たとえば、遺産のすべてを配偶者が取得する、兄弟の1人だけ何も相続しない、1人が一定割合を相続し残りはみんなで等分する、など。

意見をまとめにくいときは、法定相続分に応じた分配が無難で、公平性も高いと思われます。

※遺産総額はすべて開示することが重要

金額がわずかだからといって、他相続人に伝えずに勝手に処理をしたりすると、不信感が生じる原因になりかねません。

遺産相続手続きの先頭に立たれる代表相続人は、故人の遺産総額をきちんと開示して、公正であることを積極的に伝える努力が必要と思います。

ここまでやる必要があるかな?というくらいまで開示すれば、相続人の間でトラブルが生じる可能性はぐっと低くなると思います。

遺産分割調停について

遺産分割協議がどうしても成立しないときは、最後の手段として、家庭裁判所へ遺産分割調停を申し立てます。

- 相続人の一人が故人の財産を隠している、着服した、生前に贈与を受けている

- 生前の介護に大変な労力と費用を要した、寄与分を認めてもらいたい

など、相続人の間での不公平感を是正したい場合などに、双方がお互いを尊重して、譲り合うことができれば、遺産分割協議を成立させることもできるとおもいますが、お互いの意見が相容れず、話し合いの余地もないとなりますと、一方の意見を相手方へ勝手に強制させることはできませんので、解決する手段として、家庭裁判所での調停を利用します。

なお、調停でも解決しないときは、引き続き審判の手続きで審理されることになります。

ご相談をいただく方の中には、自分の意見が絶対に正しいから裁判所も分かってくれるはず、正しいものの味方をしてくれるはずだ、というご意見をお持ちの方もいらっしゃいますが、裁判所はあくまでも公正な立場であるということに注意が必要です。

また、財産を隠しているという推測をもとに、裁判所が財産を探してくれることもありませんので、その他事前に留意する点にも注意して、よくよくご検討の上、申立てをお考え頂くのがよいかとおもいます。

※ご自身で遺産分割調停の申請をすすめることもできますが、一般的には弁護士事務所へご依頼されるのがよいとおもいます。

申し訳ございませんが、当センターではお受けできませんので、ご了承をお願いします。

相続税はかかるのか 【10ヶ月以内】

平成27年1月1日より、相続税の控除額が変わりました。

基礎控除額3,000万円 + (法定相続人の数×600万円)

金融資産も生命保険も不動産もすべて金銭評価に換算して、故人がお持ちのご資産総額が上記の計算式の金額を超えるときは、相続税の申告が必要になります。

※物納について

相続税が払えないとき、不動産をそのまま国に納める物納という制度がありますが、近年は税務署も実物資産の納付を認めない傾向ですので、納税義務者はなんとか現金を工面して、相続税を支払う必要があります。

また、実際の納税額は、遺産総額から上記の基礎控除額をひいた、残りの資産について課税されますので、遺産の半分が税金、などというのは相当なご資産をお持ちの方のお話です。

遺産相続手続き早見表

| 相続手続き | 内容 | 期限 |

|---|---|---|

| 役所での手続き | ・健康保険や介護保険の返納 ・保険料や市民税などの精算 ・住民票の世帯主の変更 |

7日〜14日 |

| 年金事務所での手続き | ・年金事務所で受給の有無を確認 (一時金等が支給される場合もあり) |

10日 |

| 公共料金、携帯電話、クレジットカードなど | ・名義と支払い方法を変更 (電話だけで完了する手続きもあり) |

目安:1ヶ月以内 |

| 遺言書の確認 | ・部屋やタンスの引き出しなどを確認 ・親族の誰かが預かってないか確認 ・公証役場で遺言書の確認 (申請人が正当な相続人であることを証明する必要がある) |

目安:1ヶ月以内 |

| 法定相続人の調査 | ・戸籍謄本で確認 ・指定がなければ家庭裁判所へ申し立て、選任してもらう |

目安:1ヶ月以内 |

| 財産目録の作成 | ・故人の資産を確認 (現金・預金、証券、不動産、生命保険加入の有無) |

目安:3ヶ月以内 |

| 相続放棄 | ・相続放棄をするかどうか決める | 3ヶ月以内 |

| 準確定申告 | ・個人事業をおこなっていた ・証券会社に一般口座を保有していた ・不動産を賃貸し、家賃収入を得ていた ・不動産を売却し、収入を得た ・複数の所得があった |

4ヶ月以内 |

| 遺産分割協議 | ・どのように遺産分割するか協議する | 目安:6ヶ月以内 |

相続人が海外に在住している場合

住民登録を海外にお持ちの方は、国内で印鑑証明書を取得することができませんので、サイン証明書(署名証明書)で各種手続きを進行することになります。

住民登録をされている国の、日本領事館や大使館などで、発行の申請をおこないます。

証明が必要な書類に、担当者の面前でサインをして、本人に間違いない旨の証明をしてもらう場合と、日本の印鑑証明書のように、事前に証明書を発行してもらえる場合とがあります。

お住まいされている国によって異なりますので、事前に確認をおこなってください。

また、住民票に相当するものとして、在留証明書を取得してもらうケースもあります。

遺産相続手続き代行センターのご紹介

以上が、一般的な遺産相続の流れです。

これらをひとつずつ、慣れない作業をインターネットで調べたり役所へ出向いたりしながら、順番に進めることは、大変な労力とおもいます。

まして、お身内の方を亡くされた悲しみの中で、コツコツと書類を書いたり銀行へ行ったりすることは、大きなストレスとなります。

共同相続人が数名いらっしゃるときは、全員の気持ちをひとつにして、協力して取り組まなければなりません。

当センターでは、これまで数多くの遺産相続のご依頼をいただいた実績から、皆様にストレスなく、確実に、故人が残されたご資産をご相続いただくサポートをさせていただいております。

遺産相続には手続きの煩雑さだけではなく、お金の問題や感情の問題など、デリケートな問題もたくさんあります。

それらを専門家におまかせいただくことで、どれだけ心が楽になるか、これまで当センターをご利用いただいたたくさんの方々の生のご感想をご覧ください。

依頼して良かった!直筆のご感想はこちら (50件以上掲載しています)

お手続き中の相続手続きをすべて中止できる、【すべておまかせパック】のご紹介はこちら

あなたのお役に立てる日をお待ちしております。

遺産相続手続きの流れ一覧

具体的に、遺産相続が発生したときに、ご遺族がおこなうべき手続きの手順を一覧表でご紹介します。