執筆者 行政書士 阿部 勉

生命保険金は、相続人1人あたり、500万円が、相続税非課税となります。

意外と、見落としがちですが、かなり有効な相続税対策となりますので、まだ利用されていない方は、積極的に活用してください。

生命保険の契約者、被保険者、保険金受取人

- 契約者 ・・・ 保険会社と保険契約を締結された方

- 被保険者 ・・・ 保険事故の対象となる方

- 保険金受取人 ・・・ 被保険者に保険事故があったとき、保険金を受領される方

- 被相続人(亡くなった方)が被保険者である保険は、保険金受取人に死亡保険金が支給され、保険契約は終了します。

- 被相続人が契約者で、被保険者はご生存中のとき、契約者の地位が相続されますので、相続人が保険契約を相続し、保険契約は継続します。

- 契約者、被保険者がご生存中の方で、被相続人が保険金受取人のとき、契約者が保険金受取人の変更をして保険契約を継続します。(もしくは解約します)

- 保険の契約者、被保険者、保険金受取人は、同一の方でも、別々の方でも問題ありません。

たとえば、父・母・子の3人家族の場合

- 亡くなった父が契約者、かつ、被保険者で、保険金受取人が母のとき、母が保険金を受け取ります

- 亡くなった父が契約者、母が被保険者のとき、母もしくは子が、契約者の地位を相続し、保険契約は継続されます

- 亡くなった父が保険金受取人で、母が契約者、かつ、被保険者のとき、受取人を子に変更して、保険契約は継続されます

生命保険(終身死亡保険)と税金の関係

契約内容や保険金の受取人によっては、3つの税金に分類されます。

- 相続税

- 所得税

- 贈与税

相続税は、財産を相続した場合に必ずかかるわけではありません。相続した財産の金額から、借金や葬式費用を差し引いた後の金額が、基礎控除額を上回るとき、相続税がかかります。

所得税は、会社からもらう給料や、商売などで稼いだお金にかかってくる税金です。1年間の所得から所得控除を差し引いた所得に対し、税額を計算します。

贈与税は、個人からの贈与により財産を得たときにかかる税金です。一定の額(基礎控除額)を控除して計算します。

以下に例を用いて説明します。

と税金の関係.png)

- 亡くなった父が契約者、かつ、被保険者で、保険金受取人が母のとき、受領した保険金は、相続税の対象になります

- ご生存の父が契約者、かつ、保険金受取人で、被保険者の母が亡くなったとき、受領した保険金は、所得税の対象になります

- ご生存の父が契約者、子が保険金受取人で、被保険者の母が亡くなったとき、受領した保険金は、贈与税の対象になります

相続税の基礎控除

基礎控除額の計算は以下になります。

基礎控除額=3,000万円+600万円×法定相続人の数

相続人が配偶者と子2人の場合、基礎控除額は4,200万円(3,000万円+600万円×2人)ですので、相続税の課税価格が4,200万円以下であれば相続税はかかりません。

また、相続税の申告も必要ありません。

相続税はかかるのか?~遺産相続にかかる税金と確定申告について

贈与税の税率

特例税率(特例贈与財産用)

贈与された者(18歳以上)、直系尊属(父母や祖父母など)から贈与された場合

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

一般税率

兄弟間、夫婦間、親から子への贈与で子が未成年者の場合など

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

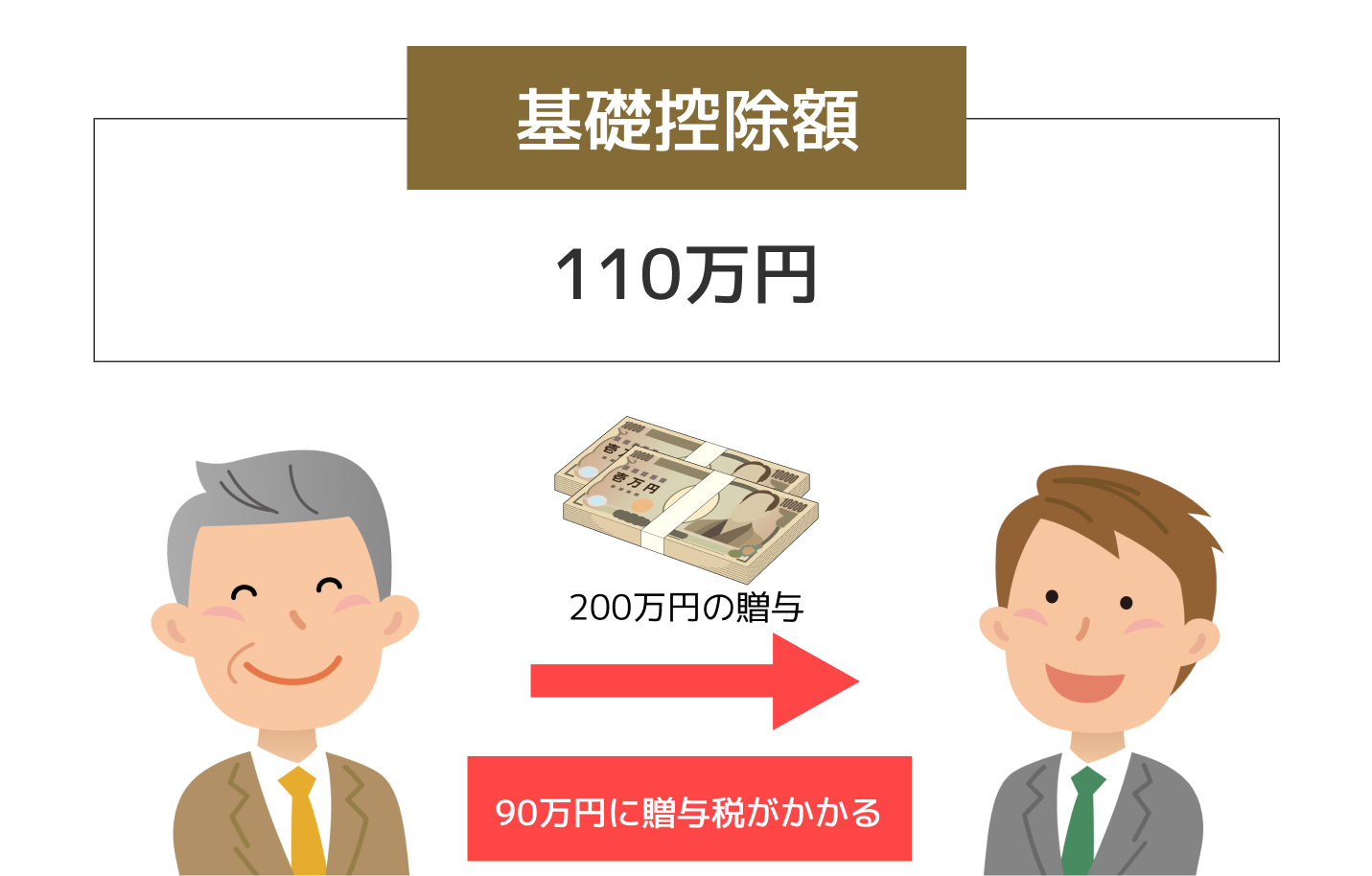

贈与税の基礎控除

贈与税の基礎控除額は、110万円になります。

例えば、200万の贈与があった場合、200万-110万円=90万円に贈与税がかかります。

1年間にもらった額が110万円以下であれば、税務署に申告する必要もありません。

生命保険で相続税対策

相続税対策として、生命保険を利用しましょう。

保険金の支払いがスムーズ

被保険者が亡くなった後、生命保険であればスムーズに保険金を受け取ることができます。

相続財産が不動産であった場合など、多額の納税が必要となりますが、すぐに用意できなかったり、預金口座が凍結したりという可能性もあります。

そんな時に生命保険であればスムーズに保険金を受け取れるので、資金の確保をすることが可能です。

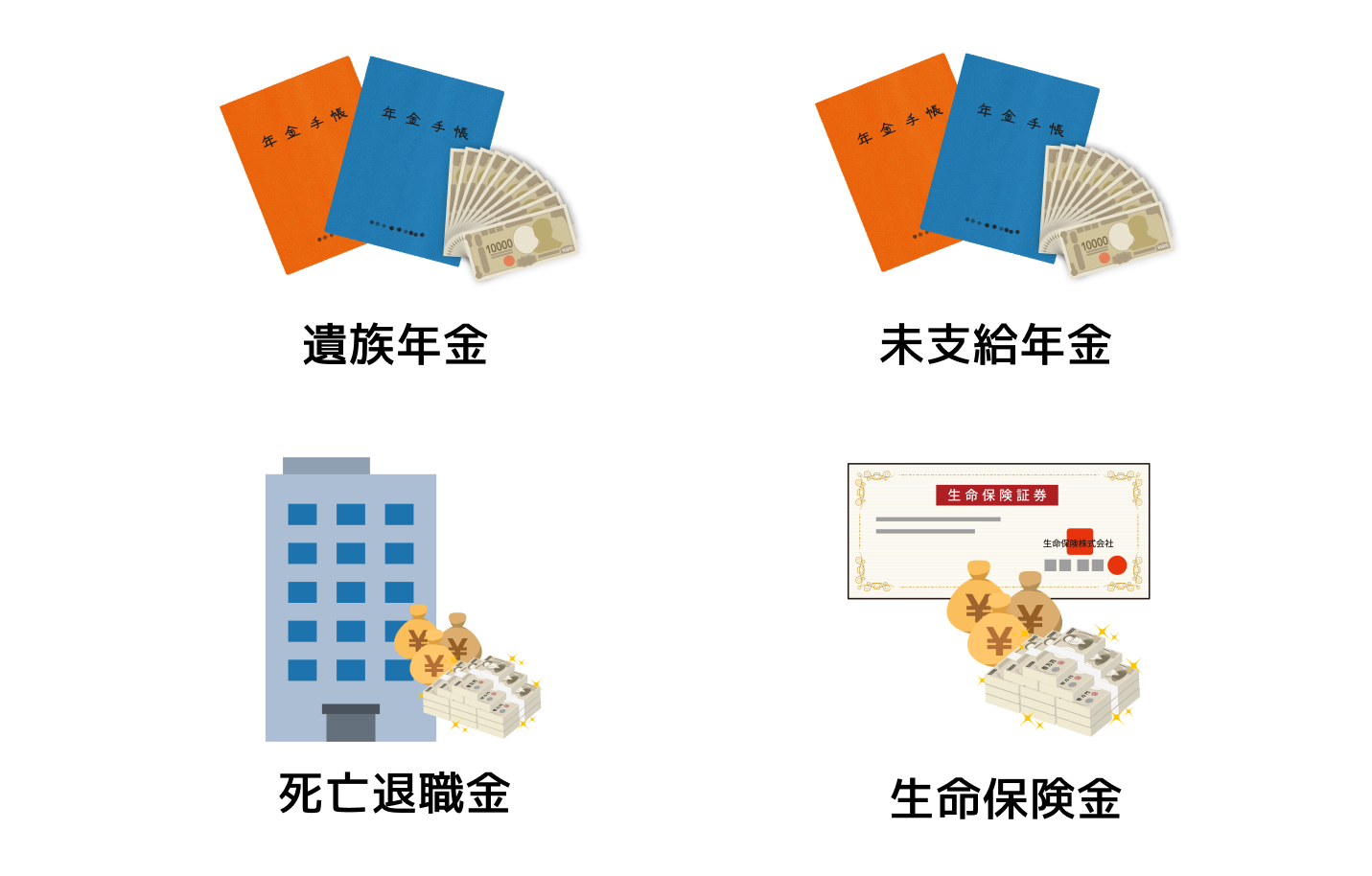

受取人の固有財産

亡くなった方が所有していた財産を相続財産といいますが、もとからその人のものであった財産を固有財産と言います。

相続においては、受取人があらかじめ指定されているものは固有財産になります。

保険金は固有財産に当たり、その他の固有財産としては、遺族年金や未支給年金があります。

分割対象ではないので、遺産分割協議などの話し合いが無くても受け取ることが可能です。

生命保険の活用で、他の相続人とのトラブルを避け、財産を受け取れるということになります。

参照:固有財産

相続放棄した場合の保険金

保険金は受取人の固有財産ですので、たとえ相続放棄をしたとしても受け取ることが可能です。

ただし、ここで注意しなければいけないのが、相続放棄をした人は法定相続人ではなくなりますので、生命保険の非課税枠を利用できません。

また、相続放棄については3ヶ月以内に申請をしなければいけません。

詳しくは下記をご覧ください。

生命保険で “相続税” を節税する

上記の例で、受け取った保険金が「相続税」の対象になるとき、その保険金は、相続人1人あたり500万円が非課税になります。

父が亡くなり、母が相続税の対象となる保険金を受け取ると、

相続人は母・子の2名なので、

2名×500万円=1000万円までの保険金が、非課税になります。

もし、相続人が3名いる場合、あらかじめ1500万円の死亡保険に加入しておけば、1500万円を非課税で、相続人に渡すことができます。

生命保険を活用した相続税の節税は、計画的に準備を進めていくことが重要になってきます。

契約者と被保険者が被相続人となる契約にすること

父、母、子がいるご家庭で、父が生命保険に加入する場合、父を契約者および被保険者とし、受取人を母や子どもに設定します。

これが、たとえば母を被保険者、契約者を父とする生命保険を設定した場合、

母が他界したときに受け取る生命保険金は、所得税や贈与税の対象となってしまい、節税効果を得ることができませんので、注意してください。

参照:所得税のしくみ(国税庁)

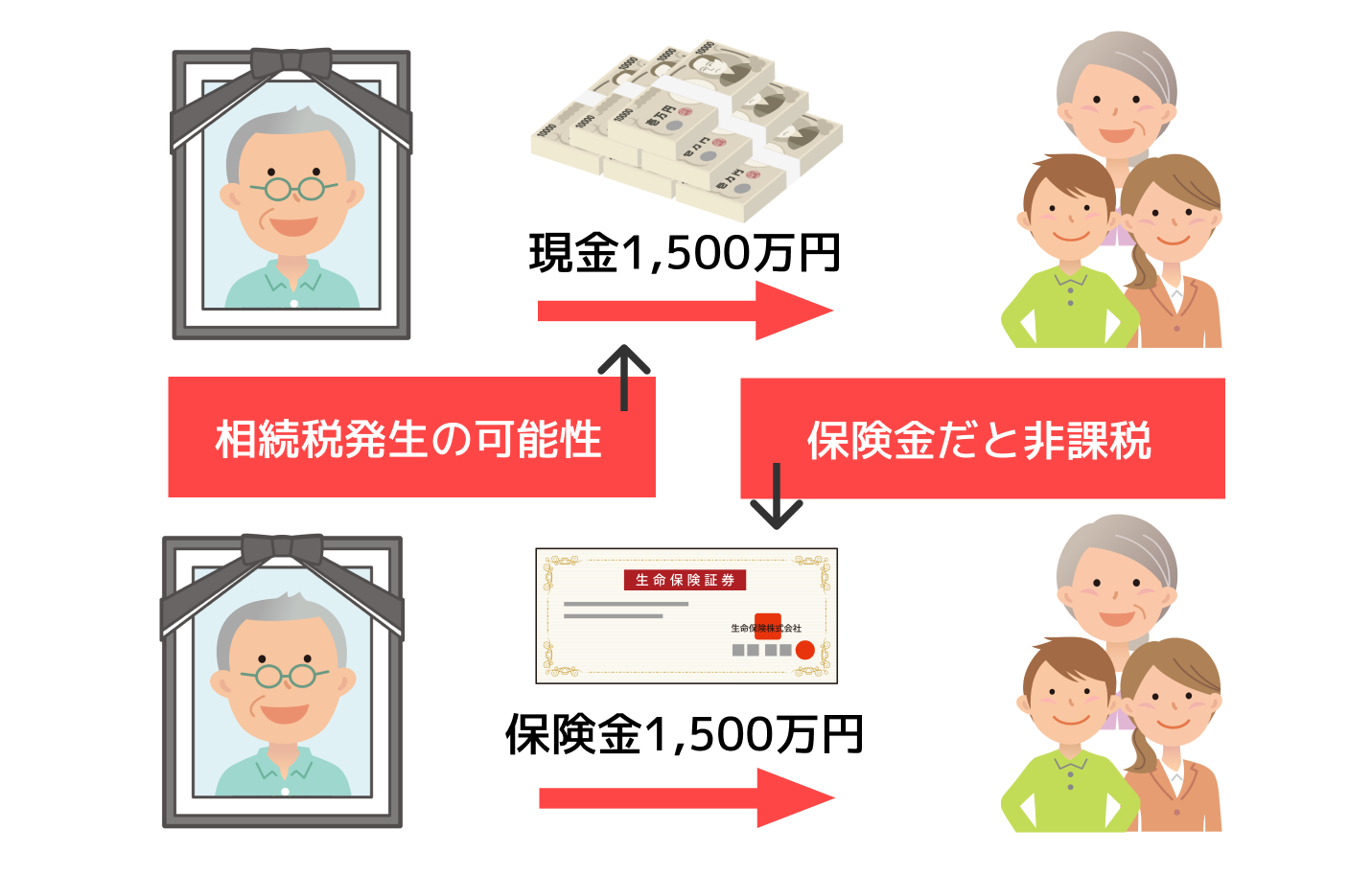

現金を残すよりも、保険に加入した方が、節税になります

保険未加入のまま、1500万円の現金を残して相続が発生した場合、1500万円全額に相続税が課税される場合がありますが、

生前に1500万円の生命保険に加入し、1500万円を保険料として保険会社に支払い、相続発生後に相続人が保険金として受領すれば、全額非課税となります。

生命保険そのものからは、得られる利益は、ほぼ、ありませんが、相続税率が10%とすると、単純計算で最大150万円の節税効果が見込めます。

まとめ

生命保険は、相続税の節税においてとても効果的な手段となります。

特に、相続人1人あたり500万円の非課税枠を活用することで、多額の税負担を軽減でき、相続放棄をしても保険金を受け取ることができるので、他の相続人とのトラブル回避にもつながルコとはメリットです。

注意点として、契約者や被保険者、受取人の設定に注意しないと、節税効果を得られない場合があるため、事前の計画も必要となってきます。

現金をそのまま残すより、生命保険に加入しておくことで、相続人に有益な形で財産を残すことが可能です。

生命保険を活用した節税対策は、早めの準備と適切な知識が必要です。