◆相続税がかかるご相続は、全体の10.4%、およそ、10人に1人の割合(令和6年)となっています。

相続税の基礎控除額が下がり、納税対象者が増加しましたが、それでもまだ多くの方は、相続税の対象となっていません。

ここでは、相続税の対象となる方について、解説します。

▼こちらのページは、動画でもご覧いただけます。

基礎控除額=3,000万円+(法定相続人の数×600万円)

(※平成27年(2015)1月1日より)

平成26年(2014)12月31日以前にご相続が発生された場合、

基礎控除額=5,000万円 +(法定相続人の数×1,000万円) となります。

遺産の総額が上記の基礎控除額を超えないときは、相続税はかかりません。

申告の必要もありませんので、遺産相続手続のみを行なえば問題ありません。

ただし、超えるかどうか微妙なときは申告が必要です。

相続税の申告をして初めて適用される減税措置もあります。

遺産の総額とは、預貯金、生命保険、不動産など、すべて金銭評価した合計額のことです。

相続税の配偶者控除

配偶者は、相続税が大幅に軽減されます。

具体的には、全遺産の2分の1、もしくは1億6,000万円、どちらか高いほうまで非課税になります。

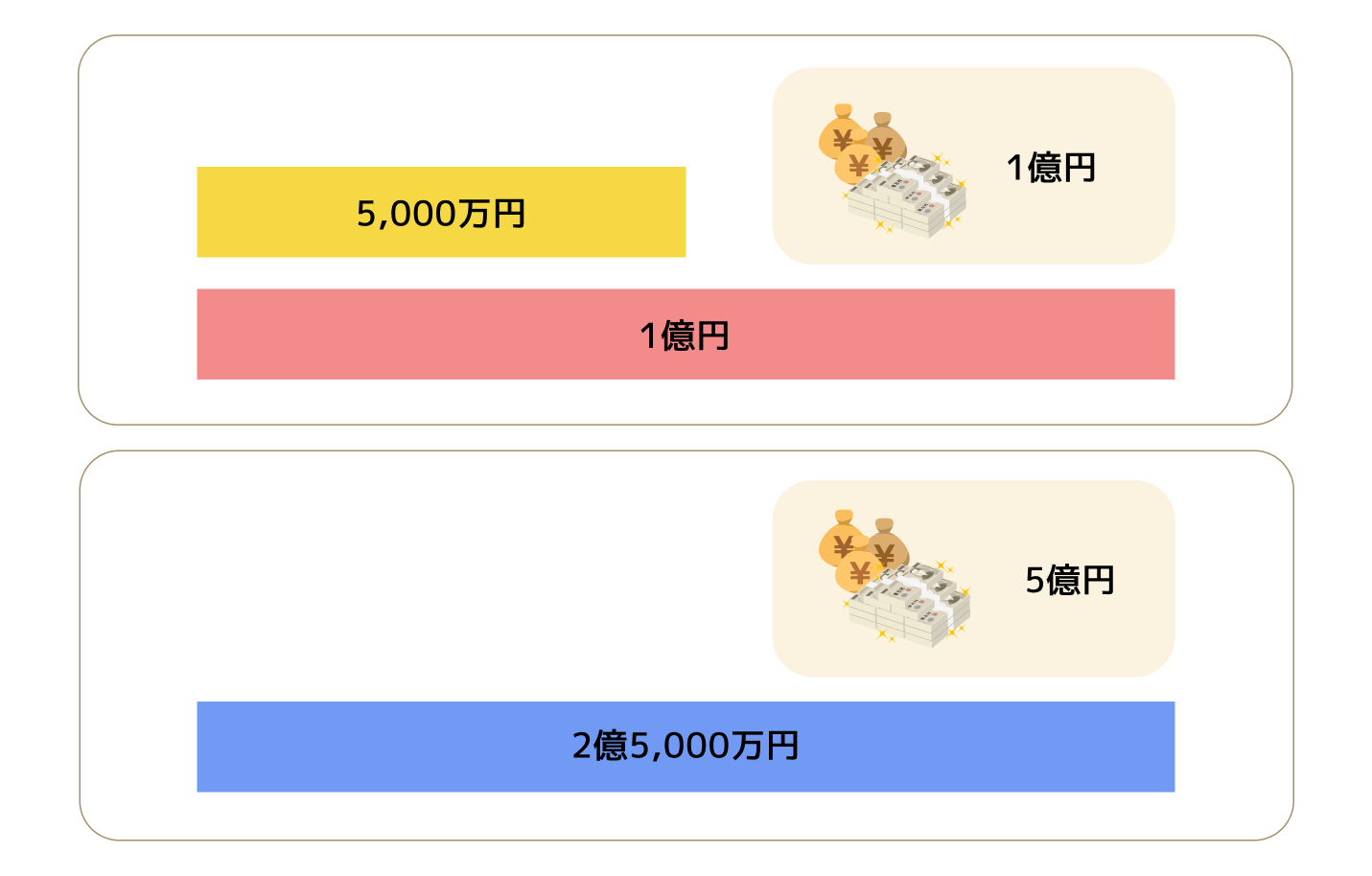

- たとえば遺産が1億円で、半分の5,000万円を配偶者が相続したら、配偶者に課税される税金はゼロ。(全遺産の2分の1以下)

- 1億円全部を相続しても税金はゼロです。(1億6,000万円以下)

- 仮に遺産が5億円あっても、半分の2億5,000万円までは非課税。

とりあえず今は相続税の負担を免れたい、というときは、いったんすべてを配偶者に相続してもらうのも、ひとつの方法です。

二次相続に注意

ご両親の一方、たとえば父が死亡したとき、配偶者である母が相続するご資産については相続税が大幅に減税されますが、順番から考えると、やがては母がご相続されたご資産は、子へ相続されます。

その時には、もともと母が個人的に保有されていたご資産に、父から相続したご資産が計上されるので、母が死亡した時(二次相続)に、多額の相続税が課税される場合があります。

相続税率は累進課税ですので、一度に相続する資産が多額であるほどに、その税率が上がります。

母が保有している資産から、将来の二次相続を見据えて、今回の相続配分を検討することが重要です。

暦年贈与による二次相続対策

父死亡後に母が健康であれば、二次相続に備える対策としては、母が元気なうちに、母が保有している資産を子や孫へ少しずつ贈与をおこなうことが有効です。

通常、ご生前に贈与をおこなうと、相続税よりも多額の贈与税が課税されます。

しかし、高齢者が多額のお金を保有するよりも、若年者にお金を持ってもらうほうが経済が活性化しますので、住宅購入資金や教育資金の贈与への優遇や、相続時精算課税制度など、さまざまな税制で、高齢者から若年者への家族間贈与に対する優遇措置が取られています。

また、誰に対する贈与でも、年間110万円までの贈与であれば非課税です。

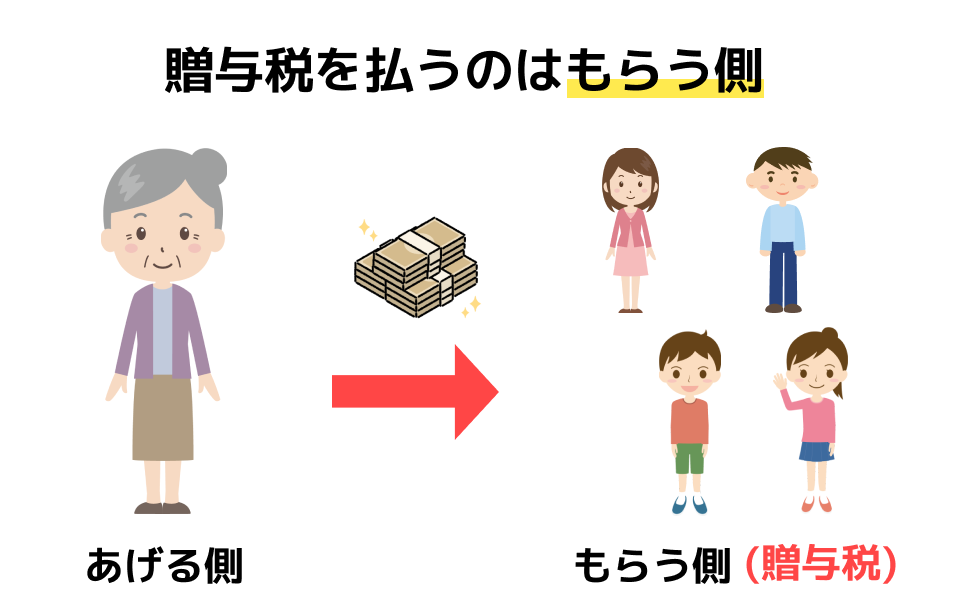

贈与税は誰にかかる?

贈与税は、お金をもらった人に税金がかかる制度です。

ですので、年間110万円というのは、あげる側ではなく、もらう側が基準になります。

たとえば娘に配偶者がいて、孫が2人いるならば、娘と配偶者と孫2人の合計4人へ、それぞれへ毎年110万円を非課税で贈与できます。110万円×4名=440万円

この贈与を10年間継続できれば、440万円×10年=4400万円もの金額を、非課税で子たちへ移すことができます。

もしこのような対策を取らずに、遺産相続で4400万円を相続させる場合は、場合によってはその全額が課税対象となりますので、意外とばかにできない、効力の高い節税対策となります。

これらの制度を有効に活用して、二次相続を迎えるまでの、たとえ5年間でも10年間でも、毎年コツコツと親から子や孫へ資金を贈与すれば、大幅な節税につながります。

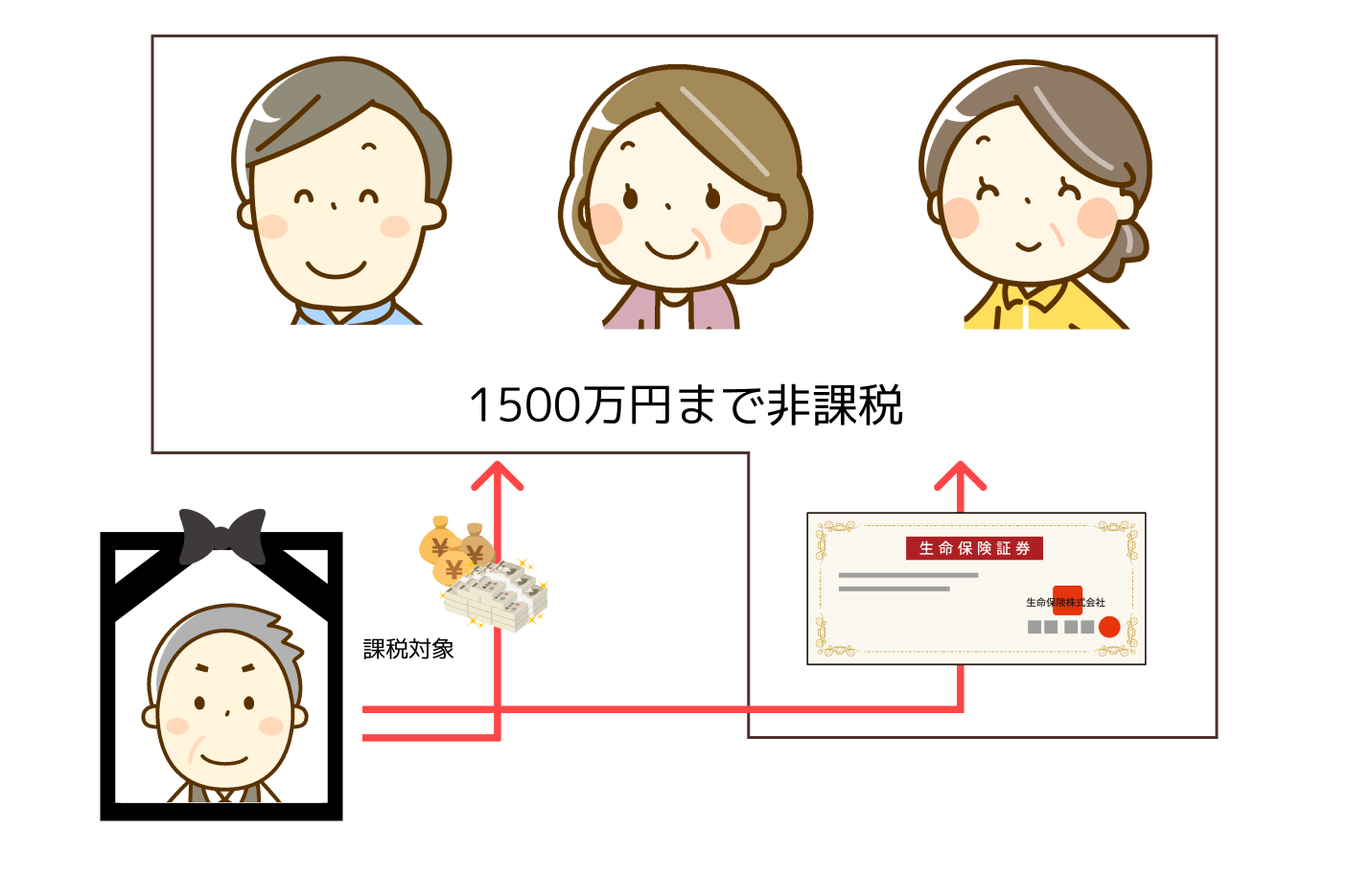

生命保険を活用した二次相続対策

生命保険として受け取る保険金には、相続人1人あたり、500万円が相続税対象額から控除されます。

たとえば相続人が3名のとき、1500万円までが非課税です。

もし、近く相続を迎える方が、現金で1500万円を保有されたまま亡くなられた場合、その全額が課税対象となりますが、

死亡保険金1500万円の生命保険に加入し、受取人に相続人をそれぞれ指定した場合、その全額が非課税となります。

簡易に申し上げると、保険加入時に保険金として1500万円を保険会社に支払い、死亡時に、死亡保険金として相続人が1500万円を受領します。

預けたお金がそのまま帰ってくることになるので、利息等の利益はありませんが、相続税の控除を考えると、非常に有効な節税対策になります。

もし、まだ非課税の限度額まで未加入ならば、限度額まで、新たな生命保険の加入を検討されるとよいでしょう。

ぜひ積極的に活用してください。

小規模宅地の特例

故人が居住されていたご自宅を、配偶者や同居の親族が相続された場合は、自宅評価額が8割減となる特例です。

これは、今後も相続人が居住する家屋にまで税金をかけて、相続人の税負担を強いることを軽減しようとする目的ですので、故人の住居に継続してお住まいをされる相続人様がいらっしゃる場合は、その方が自宅名義を相続されることが、相続税負担の軽減につながります。

同居していなくても、ご自身の持ち家を保有していない相続人が相続した場合に、特例が利用できる場合もあります。(家なき子特例)

いずれの場合も、細かな条件がございますので、特例の使用を検討される場合は注意が必要です。

住民票を移せば大丈夫?

本当は同居していないのに、住民票のみ実家へ移して同居を装うことで、小規模宅地の特例は利用できるのかという疑問も生じます。

しかしこれは重要な虚偽にあたりますので、特例の利用はできません。

その後の税務調査で同居していない実態を指摘されると、追徴課税などのペナルティもございます。

逆に、住民票が同一でなくても、同居の実態があれば特例の利用ができる場合もございます。

これは純粋に相続人の居住を保護する制度ですので、節税ありきで税制解釈を誤ることがないよう注意が必要です。

相続したら確定申告するの?

相続で多額の資産を取得しても、相続人としての確定申告は不要です。これは遺産分割として親族から得た資産も同様です。

毎年の確定申告は、所得に対する申告ですが、遺産相続で得た資産は所得ではありませんので、確定申告は不要となります。

遺産相続や遺産分割で得た資産は相続財産となり、相続税として申告をおこないます。

なお、上記に述べた通り、相続税には大幅な非課税枠がございます。

遺産の総額が非課税の枠内で、相続税申告をおこなわなかった場合でも、別途確定申告をする必要はありません。

ただし、準確定申告が別途必要となる場合があります。

準確定申告とは?

故人が生前にお商売等をいとなまれており、毎年の確定申告をされていた場合や、亡くなる直前に土地などを売却して収入を得た場合には、亡くなられた日から4ヶ月以内に故人の確定申告をおこなう必要があります。

これを、準確定申告といいます。

申告義務がある場合に申告期限を過ぎると、追徴課税などのペナルティがありますので注意が必要です。

準確定申告でお金が戻ってくることも

亡くなられた方が年金等を受給されていて源泉徴収されていた場合や、多額の医療費をご負担されていた場合などに、源泉徴収された税金や、医療費控除の適用となるお金が戻ってくる場合があります。

こちらは4ヶ月の期限はありません。

還付申告に関する期限は5年となりますので、その他の手続きなどが終了してからでも十分に間に合います。

該当される方はきちんと申告をされるとお得です。

遺産相続手続き代行センターの相続税申告、確定申告、準確定申告

当代行センターでは、相続税に精通した専門の税理士が、相続税の申告から相続人様の確定申告、故人の準確定申告まで、すべてご対応させていただきます。

ここが違う!

相続税申告に必要となる、相続関係人の戸籍謄本、不動産の評価証明書、金融資産の残高証明書のご準備はもちろんのこと、各種名義変更、解約手続きから遺産分割協議書の作成、遺産分割の実行から、将来の二次相続対策まで、通常の税理士事務所では対応してもらえないような手続きまで、すべて代行いたします。

ご相続人様は、すべてをおまかせいただくことで、安心して相続手続きと相続税の申告から納税までを終えることができます。

各種控除や節税対策、納税対策など、相続税の申告納付にご不安をお持ちの方も、どうぞご安心して、ご相談をいただけたらとおもいます。

※税理士が税務申告を対応する場合、税理士報酬が別途必要となります。あらかじめご了承ください。

遺産相続手続き代行センターの『すべておまかせパック』、こちらで詳しくご紹介しています。